今年前四月,地方债发行与净融资规模大幅低于去年同期,市场普遍预计专项债发行即将提速,5-6月地方债预计发行规模近1.7万亿元。叠加万亿特别国债的发行可能在5月落地,政府债供给高峰到来。

业内人士认为,机构欠配,政府债供给高峰较难改变当前债市的“资产荒”。若央行为配合政府债发行释放流动性,则政府债供给冲击可控。

4月地方债净融资仅500多亿元,新增专项债发行缓慢

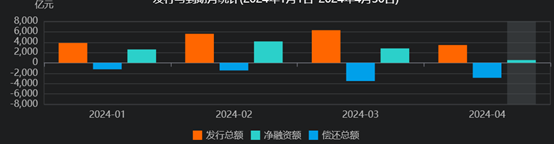

财联社据Choice数据统计,今年4月地方债发行3439.10亿元,偿还2889.79亿元,净融资额仅有549.31亿元。月度净融资额进一步萎缩,今年前三个月分别为2586.43亿、4132.42亿、2780.37亿元。

图:今年地方债月度发行与偿还情况

(资料来源:Choice数据,财联社整理)

今年前四个月,地方债发行总规模1.92万亿,实现净融资1.01万亿元。相较之下,2023年同期地方债发行规模已达2.78万亿,实现净融资1.99万亿元。

2024年地方债发行节奏偏慢。海通证券固收首席郑子勋指出,2024年4月的地方债发行与净融资水平在四年同期中相对较为保守,前四个月的发行与净融资规模仅略高于2021年。

中泰固收首席肖雨的统计显示,4月地方债发行结构以再融资专项债与再融资一般债为主,在当月发行的3439亿地方债中,再融资债2104亿元。

而地方债的供给偏慢,主要受新增专项债发行进度滞后拖累。2024年全国新增地方政府专项债务限额3.9万亿元,截至4月30日全国己发行地方专项债7224.48亿元,占全国专项债限额18.52%。而2023年前4月全国发行地方专项债1.62万亿元,占2023年全国专项债限额42.67%。

对于今年新增专项债发行一再滞后的原因,有固收资深分析师向财联社表示,一方面是专项债项目审核趋严,审核时间拉长;另一方面,在去年四季度新增发万亿国债后,今年一季度发行新增专项债的紧迫性降低。

政府债供给即将放量,冲击与否看央行操作

4月23日,发改委公告称已联合财政部完成2024年地方政府专项债券项目的筛选工作,为今年3.9万亿元专项债券发行使用打下坚实项目基础。

发改委表示,下一步重点要督促指导各地方严格把握项目质量要求,切实加快项目建设和资金使用进度,推动尽快形成实物工作量,积极扩大有效益的投资。4月30日政治局会议也提到要“加快专项债发行使用进度,保持必要的财政支出强度”。

从最新的发行计划来看,5-6月将迎来地方债及专项债供给高峰,地方债预计发行近1.7万亿。根据肖雨的数据,5月地方债预计发行8980亿元,其中新增专项债4906亿元;6月地方债预计发行7956亿元,其中新增专项债4699亿元。若发行计划全部完成,二季度末新增专项债发行进度可达43%。

此外,万亿特别国债的发行在5-6月份落地的呼声较高。4月22日,财政部指示,将根据超长期特别国债项目分配情况,及时启动超长期特别国债发行工作。并统筹一般国债和特别国债发行,合理安排发行节奏,切实保障特别国债项目资金需求。

由于4月监管连续提及债券长端收益率过低,叠加政府债供给即将放量的预期,4月下旬债市发生较大幅度调整,10年国债收益率从最低2.2150%上行至2.3800%。市场普遍关心地方债、特别国债等供给放量后是否会扭转此前的“资产荒”。

中信证券FICC首席明明认为,当下机构欠配趋势难改,消化增量供给并非难事。如农商行交易活跃度提升成为常态,大行对农商行信贷的争夺未见结束,农商行对长久期资产的偏好增加亦将是大势所趋。4月末债市回调中,农商行配置意愿强烈显示2.5%以上的30年国债利率点位或是其合意点位。

理财则受益于存款降息和手工补息的禁令,4月规模大增2万亿以上,对短端利率和信用利差形成较强支撑,大幅提升长债和超长债的性价比。而在存款降息的背景下,保险产品性价比更加凸显。保费收入稳步增长,合意资产稀缺,保险增配债市也是大势所趋。

上述资深固收分析师表示,2020年特别国债发行前一个月,央行在公开市场通过逆回购和MLF净投放5700亿元流动性。政治局会议表态“灵活运用利率和存款准备金等政策工具”,若央行为配合政府债发行释放流动性,则政府债供给冲击可控。

明明也认为,影响债市的关键在于央行操作节奏。就央行4月四次提示长期利率风险来看,30年国债利率均位于2.465%以下,目前或已至其合意点位。若特别国债落地时,降准、逆回购、MLF放量等政策可期。