今年市场,有点冷。

隆鑫通用在8月公布了2017年半年度报告,就四轮低速电动车业务,报告期内,山东丽驰实现微型电动车销量2.04万辆,同比下降8.07%,实现销售收入4.08亿元,同比下降3.25%。

数据来看,丽驰汽车业务降幅并不剧烈,而去年同一时间,丽驰半年销量同比增长了51.2%,自隆鑫通用控股丽驰汽车之后,两年的数据对比落差明显。

市场冷淡导致各类“企业负债”的消息不胫而走,据行业人士证实,今年山东某知名企业陷入资金中断的困境,而南方一家低速电动车企业已然破产。其实翻一翻低速电动车企业成长史,例如御捷曾在2010年遭遇资金问题,获地方政府扶持得以盘活,各家企业在发展过程中基本都面临过不同程度的资金危机。

低速电动车企业多是由私人控股的民营企业,像丽驰汽车定期由上市控股公司公布销量情况的车企属于少数,但第一电动网从低速电动车经销商处得知,今年大多数车企销量同比去年有不同程度的下降,业内人士谈及今年市场时也用“冷淡”概括之。

笔者在题目中明确文章围绕低速电动车资金问题展开,为何在开头就谈及销量?这是因为低速电动车企业能否维持生存,能否保证资金链运转正常,与销量的关系很大。由于低速电动车企业“底子薄”,一方面需要开拓市场和扩大产能,另一方面还要在账期时间向供应商结算,而企业回收资金和营收则主要依靠车辆销售,尤其在市场销售不好的情况下,企业收支失衡,就可能造成资金无法运转甚至出现断裂的风险。

第一,低速电动车企业“底子薄”,到底有多薄?经查询,除去洛阳北方易初摩托车有限公司旗下的大阳电动车外,雷丁、御捷、丽驰等注册资金在2亿元左右,很多小企业的注册资金更少,像常州速派奇车业注册资金500万元,淄博鑫钰马车业注册资金200万元等。

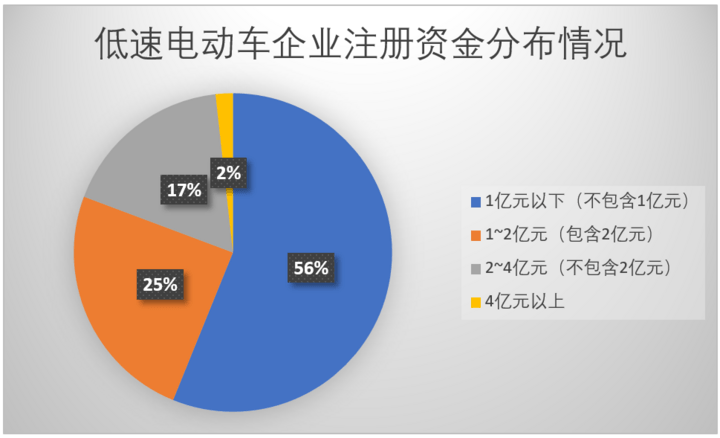

第一电动研究院统计了业内具有一定规模的低速电动车企业,选取了58家样本企业,其中有效样本内注册资金在1亿元以下(不包含1亿元)的企业占比56%,1~2亿元区间占比25%,2亿元以上(不包含2亿元)的企业仅占19%。

由图可知,绝大多数低速电动车企业注册资金在1亿元以下,而我国自主品牌注册资金则是10亿级起步,如北汽注册资金是171亿元,长城汽车91亿元,比亚迪27亿元等。

低速电动车是由用户需求催生的市场,是完全竞争的市场,从诞生起就伴随着激烈的价格战,今年某龙头企业以接近成本价格抢占市场就引起了多家企业的不满。不过低速电动车企业有数百家,行业发展的趋势是资源向少数龙头企业集中,因此价格战的出现加速了底子更薄的小企业破产或转型,肃清市场格局;此外,行业竞争不仅体现在价格战,还体现在企业对产品和技术研发、模具及生产设备等硬件的逐年投入等方面,这种投入逐年增加甚至翻番增长。如果没有良好的市场销售做支撑,企业的资金运转就可能出现问题。

第二,低速电动车企业更易陷入资金断裂困境的原因还在于难融资或没有融资渠道。资金库告急对于很多企业来说都是常有的事,对于传统汽车厂商也是如此。比如长城汽车8月3日向中国证监会申请发行A股,但招募的约29.74亿元不足其拟建的技术中心投资额的60%。比亚迪则在发行10亿元债券之后,也于7月通过回归A股来解燃眉之急。而在民营企业中号称“资本运营高手”的吉利资产负债率也高达73%。

通过与国内主流的自主品牌对比,更能看出低速电动车企业资金方面的“捉肘见襟”,因为大多数低速车企是没有融资渠道的。

作者从多家低速电动车企业负责人了解到,企业在运营过程中遇到资金问题很普遍,而且越是想要在行业沉淀的企业反而处于劣势,这是因为企业想往上走就需要更高标准的智能化生产链等硬件投入和技术研发,资金问题则阻挡了其持续投入研发生产和销售等环节,无法形成良性的发展闭环。

第三,由于低速电动车目前还游离在灰色地带,在去年年底着手制定的低速电动车标准迟未出台,不仅影响了低速电动车的市场销售,也影响了投资公司和银行等机构的信心,第三方资本难以进入这个行业,也就无法催化低速电动车行业的快速升级变革。辰韬资本管理合作人兼山东乐唯项目为名,实以圈地套钱为目的搞投机的企业或玩资本游戏的企业来说,低速电动车行业生存环境艰难。如果低速电动车政策能够尽快出台,那些有潜力更进一步向上走的企业或许将解决眼前的资金危机,推动整个行业持续向上。